賃貸中の物件を売却する!「売りに出す方法」と、取引での注意点について

不動産には様々な種類のものがあり、マイホームのように自分が住むための物件もあれば、賃貸として他人に貸して毎月の家賃を受け取る物件もあります。後者のケースは収益物件や賃貸物件とも呼ばれ、投資家や資産家だけでなく最近ではサラリーマンの方でも保有している場合も多いです。

このような物件は常に入居者の方が物件に居住をしていることになります。そのためいざ売却をすることになった場合、賃貸中のままでも売却できるのか疑問に思う方も多いでしょう。

今回の記事では賃貸中の物件を売却する方法や、売却時の注意点や価格の決まり方などについて詳しく解説していきます。同じ不動産であってもマイホームのような自己居住用の物件とは大きく勝手が違いますので、賃貸物件を保有している方は、ぜひ今回の記事を参考にして下さい。

家を売りたいと悩んでいる方へ

賃貸物件を売却する方法

今回の記事では賃貸物件を売却する事について詳しく解説をしていきますが、まずは賃貸物件を売却する方法から説明をしていきます。賃貸物件は入居者に物件を貸している状態を言いますが、このような状態で物件を売却するとが出来るでしょうか。賃貸物件を持っている方であれば、一度は感じたことのある疑問点でしょう。

賃貸物件を売却する際は、次の3つの方法を使って売却する事が出来ます。

- 入居者が入っている状態で売る

- 空室にして売る

- 入居者に売る

上記の3つの方法について、一つずつ詳しく見ていきましょう。

入居者が入っている状態で売る場合

一つ目の方法は入居者の方に賃貸をしている状態のまま売却する方法です。この方法は入居者の方はそのまま住み続け、物件の所有者(オーナー)が変わるためオーナーチェンジと言われます。賃貸物件の売却では、最も多いケースと言えます。

賃貸物件の買主からすれば、入居者の方が入るかどうか分からない物件よりも、既に入居者が入っているオーナーチェンジ物件の方が買いやすいでしょう。オーナーチェンジの場合、入居者の方にとっては物件の所有者が変わるだけであって、実際の居住には何の影響もないため売買が行われたことも気づかないでしょう。

空室の状態で売る場合

二つ目の方法は、入居者が退去して空室の状態で売却をすることです。先ほどのオーナーチェンジ物件と比べると、賃貸物件として検討している買主にとっては入居者をこれから募集する必要があるので魅力は薄いと言えます。一方で空室の状態であればマイホームとして探している買主も候補に入るため、広く買主を見つけやすいというメリットがあります。

また空室の状態であれば買主も実際に室内の内覧を行って購入を検討することが出来ます。場合によっては必要な修繕やハウスクリーニングなどを行って、物件のバリューアップをすることでより売却しやすくすることも出来ます。このようにいったん空室にするメリットも多いので、あえて空室にして売却するという方法もあります。

入居者に売る場合

三つ目の方法が、賃貸として貸している入居者に売却する方法です。この方法が使えるのは戸建てや分譲マンションなどを賃貸として運用しているケースが多いです。長く住んでいる入居者の方であればその物件を気に入って、毎月の賃料を払うのであればそのまま購入をして長く住みたいと考えるケースもあります。

入居者の方にとっては引っ越しをする必要もなくマイホームを購入出来るので、メリットも多くあります。しかしこの方法は入居者の方と直接コンタクトを取る必要があり、かつ入居者の方が物件を気に入っているという事が前提です。そのため前の二つの方法と比べると、ケースとしては少ないでしょう。

賃貸物件を売却する際の注意点

賃貸物件を売却する方法に続いて、賃貸物件を売却する際の注意点について見て行きましょう。賃貸物件はマイホームと違って、入居者という第三者がいることから気を付けるべき点も多くあります。賃貸物件を売却する際にはここで紹介している注意点について、事前にきちんと理解しておくようにしましょう。

敷金は慎重に取り扱う

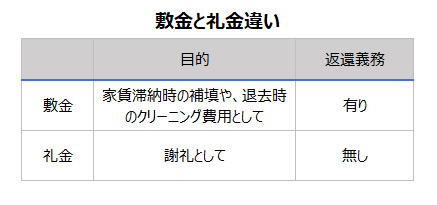

賃貸物件を売却する際の注意点の一つ目は、敷金の取り扱いです。敷金とは、賃貸物件に入居する際に入居者がオーナーに対して預ける資金のことです。家賃の滞納や退去時のクリーニング費用などはこの敷金から差し引きますが、最終的には残った敷金は入居者へと返還する義務があります。敷金は関東での呼び方で、関西では保証金と呼ぶ場合もあります。

オーナーチェンジ物件の場合、敷金の返還義務は売主から買主へと引き継がれることになります。そのため売買の際には、敷金の清算を行う必要があります。例えば売買代金が3,000万円で敷金が40万円の場合、買主は売主に対して敷金40万円を差し引いた2,960万円を払います。

この点を忘れて売買を行ってしまうと入居者と新オーナーで敷金の返金トラブルとなってしまいますので、オーナーチェンジ物件の場合の敷金は慎重に取り扱いましょう。ちなみに敷金と良く似たもので、礼金があります。しかし礼金は敷金と違って、下記のように入居者に返還する義務はない点も理解をしておくと良いでしょう。

※画像は当方作成

普通借家と定期借家に注意する

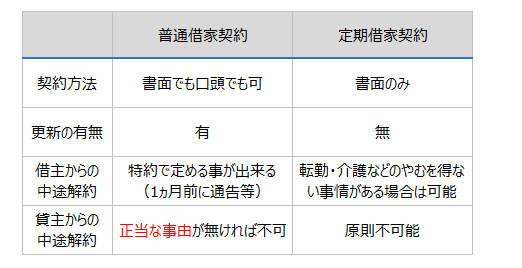

二つ目の注意点は借家契約の内容に関する点です。賃貸物件は入居者の方に物件を貸している訳ですが、これはオーナーと入居者で賃貸契約を結んでいることになります。この際の契約は家を賃貸するので借家契約と言いますが、この借家契約には普通借家契約と定期借家契約の二つの種類があります。

普通借家契約と定期借家契約にはそれぞれ特徴がありますが、まとめると下記のようになります。

普通借家と定期借家の一番の違いは、更新の有無でしょう。定期借家契約は賃貸借の期間が満了すれば契約が終了するのに対し、普通借家契約では契約の更新が可能です。更に貸主からの解約をするには、正当な事由がなければ解約をすることが出来ません。つまりとても借主優位の契約内容になっているため、借主が住み続けたいと主張する限り明け渡してもらうことは容易ではありません。

そして賃貸物件の殆どが普通借家契約になっていますので、賃貸物件の売買の際にはこの点を理解しておきましょう。例えば賃貸物件を購入して、入居者が退去したら自分が住もうと思っていても入居者を退去させるのは簡単ではありません。場合によっては次で説明するような立ち退きトラブルにも発展しかねませんので注意が必要です。

正当な事由とは

ここで気になるのが貸主から唯一明け渡しを求めることが出来る、「正当な事由」ですがどのようなケースがあるでしょうか。実は正当な事由には過去のトラブル事例を見てもはっきりと決められているものはなく、そして簡単には認められません。

事例として挙げられるのは、貸主が何らかの事情で他に住む所が無くなった場合などです。このようなケースでは正当な事由として中途解約が認められる可能が高いです。一方それ以外の理由では、中々正当な事由としては認められません。

例えば建物が老朽化して崩壊の危険性がある場合の建て替えであっても、正当事由とは認められない場合が多いです。このように正当な事由に該当するケースは少なく、このことからも普通借家契約が借り手優位の契約内容であることが分かります。

立ち退きは慎重に行う

続いての注意点は、立ち退きに関する点です。先ほど説明したように借家契約は借り手の立場がとても強いので、売買などに伴って立ち退きを要求する場合、トラブルになる事例はとても多いです。貸主に正当な事由なく明け渡しを求める場合、多くは立ち退き料を払って解決します。

入居者の方からすればオーナーの事情によって引っ越しをしなければならない訳ですから、引っ越しにかかる費用は最低でも負担してほしいと考えるでしょう。しかし中には悪い入居者もいて、様々な理由をつけて立ち退き料を不当に高くしようとされるケースも少なくありません。

このように立ち退きはトラブルになりやすい出来事ですから、入居者に対して立ち退き交渉は慎重に行う必要があります。出来るだけ早めに交渉を開始して、丁寧に説明をするように配慮を心がけるようにしましょう。

売却の理由は明確にする

続いての注意点は、売却理由を明確にしておくことです。これは賃貸物件に限った話ではないですが、実際に売却活動に入る前に売却の理由や希望売却価格などを改めて整理しておくと良いでしょう。例えば相続税の納税資金確保のために売却するのであれば、価格よりも早く売却することを優先する必要があります。

賃貸物件であれば、投資の出口戦略として売却する場合もあるでしょう。この場合であれば急いで売る必要はないので、ある程度納得の出来る価格で売却することを優先する必要があります。このように売却理由を明確にすることで、価格交渉に失敗してしまって当初の目的通りに売却出来ないようなことを防ぐことが出来ます。

また賃貸物件の買主は、必ずと言って良い程売主の売却理由を聞いてきます。もしかしたら物件の収益性が下がっているかもしれないですし、建物に瑕疵があるかもしれないからです。このような質問に対しては嘘を付くのは良くありませんが、出来るだけ悪い印象を与えないような売却理由や言い方を考えておくと良いでしょう。

ローンがある場合は返済が必要

次の注意点は、売却する賃貸物件にローンが残っている場合です。物件を売却するためには、必ずローンを全額返済をする必要があります。ローンを全額返済をしなければ、金融機関は物件に付けている抵当権を外さないため売却をすることが出来ないからです。

物件の売却代金でローンの金額を返済出来れば問題ありませんが、もし足りない場合は自己資金などで補填する必要があります。賃貸物件の場合、購入時に自己資金を殆ど入れないで購入しているケースも多いので、気を付ける必要があります。更に賃貸物件の場合は、後ほど説明するように物件の収益性(利回り)によって価格が決まります。収益性が落ちたのが理由で売却をするようなケースでは、売却価格とローンの残債に差額が出やすくなってしまいます。

マイホームとは買主が違う点を理解する

賃貸物件を売却する際、買主となる候補者が投資家となる点にも注意が必要です。マイホームの場合は買主も一般の方、つまり不動産の素人ですが賃貸物件の場合は違います。不動産投資家と呼ばれるプロが買主となるケースもあります。

不動産売買に慣れているプロですから、質問や物件を見る目も素人に比べたら厳しいと言えるでしょう。交渉などは不動産会社も一緒に行うので心配はないですが、売主としては質問にはきちんと答えられるように物件の情報を整理しておきましょう。

例えば入居者の属性や賃料延滞の有無、物件の修繕履歴や設備の瑕疵などを整理しておくことで買主も安心して検討することが出来ます。賃貸物件を売却する際には、マイホームを売却する際以上に物件の情報を整理しておくようにしましょう。

賃貸物件には弱い不動産会社もある

最期の注意点は、不動産会社選びです。賃貸物件でもマイホームでも不動産を売却する際には、不動産会社に依頼をします。しかし一口に不動産会社と言っても、不動産会社によって得意な分野が違います。そのため中には賃貸物件の取り扱いには慣れていない不動産会社もあります。

賃貸物件の売却を成功させるには、賃貸物件の売買に慣れている不動産会社に売却を依頼することが重要です。賃貸物件売却の際には、必ず複数の不動産会社を比較して賃貸物件に売却に強い信頼の出来る不動産会社に依頼をするようにしましょう。

賃貸物件の価格の決まり方

不動産を売却する際の価格に、決まったものはありません。売主と買主が交渉をして合意をすれば、相場より安い価格でも高い価格でも売買することは可能です。そのため不動産を売却する際には、周辺の相場や取引事例を調べておくことがとても重要です。価格交渉の際には、周辺の相場や取引事例の価格を参考にして交渉が行われることが多いからです。

賃貸物件の場合も同様で、相場や周辺の事例などが参考になりますが、マイホームなどの場合と違った指標が参考にされることも多いです。ここでは賃貸物件の価格がどのような指標を参考に決まっていくかを紹介していきます。

価格交渉では利回りが重視される

賃貸物件を買う目的は、多くの場合が投資です。そのため賃貸物件の購入をする際の大きな指標となる一つが、投資に対するリターンの高さです。不動産投資の際のリターンを図る際の指標にも様々なものがありますが、最もポピュラーなものが利回りです。

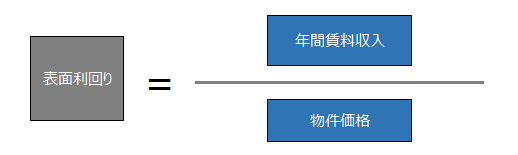

利回りとは物件の購入価格に対して、1年間でどれくらいのリターン(賃料収入)があるかを表した指標で下記の計算式で算出します。

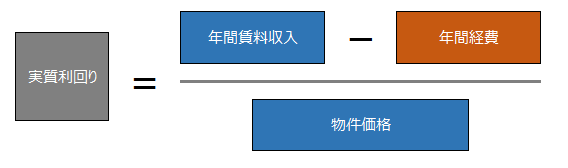

例えば5,000万円の賃貸物件を購入して、年間500万円の賃料収入がある場合の利回りは、10%となります。上記の計算式では賃貸物件に必要な経費などは考慮しておらず、このような利回りを表面利回りと言います。利回りには表面利回りの他に、必要な経費も計算に入れた実質利回りという指標もあります。表面利回りと比べると経費なども含めて計算をしますので、より実態に近い指標と言えるでしょう。実質利回りは、下記のように算出をします。

※画像は当方作成

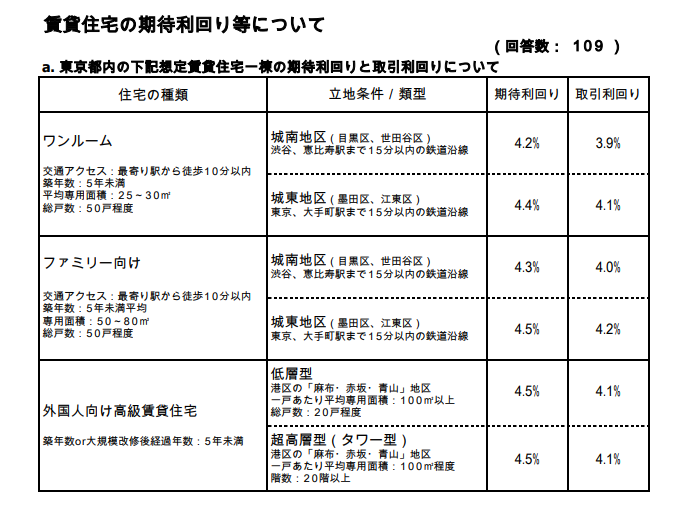

賃貸物件の価格を決める際には、このように利回りが重視されます。一般的には都心の好立地や築年数の浅い物件ほど物件価格が高い為利回りは低くなり、郊外物件や築古物件ほど利回りは高くなる傾向にあります。では実際にはどれくらいの利回りで取引が行われているかも見てみましょう。下記は東京都内の賃貸物件における投資家の期待する利回りと、実際の取引利回りをまとめたものです。

参照:一般財団法人日本不動産研究所「2020年10月不動産投資家調査」より抜粋

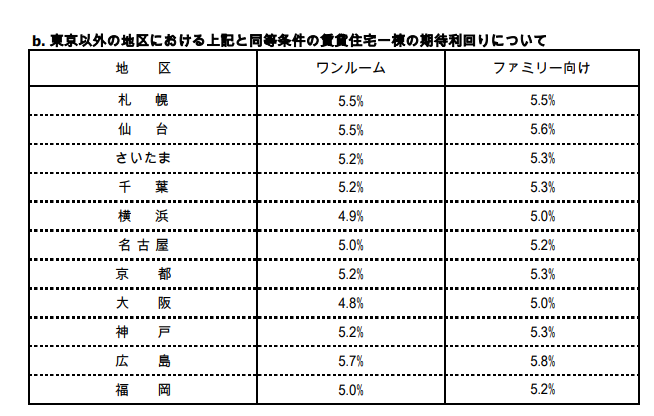

東京都内は不動産価格が高いため、全国的に見ても利回りの水準を低いと言えます。都内の好立地の賃貸物件の利回りは、上記の表の通り4%台が一般的な水準と言えます。続いて東京以外の利回りについても見て行きましょう。

参照:一般財団法人日本不動産研究所「2020年10月不動産投資家調査」より抜粋

東京に比べると他のエリアでは利回りが高い(=物件価格が低い)ことが分かります。上記の利回りは、全て築5年以内の比較的駅が近くの条件の良い物件という前提です。賃貸物件の価格を決める際には、上記の利回り水準と売却する物件の立地や条件などを比較しながら値段を決めると良いでしょう。

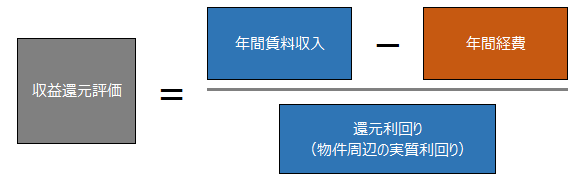

収益還元評価を理解しておこう

賃貸物件の価格交渉では利回りが大きな指標となりますが、価格を決めるにあたってもう一つ重要な指標があります。それが収益還元評価額です。物件の評価や査定を行う際、様々な手法がありますが賃貸物件の場合はこの収益還元評価が用いられる場合が多いです。

マイホームなどの自己居住用物件の際に使われる取引事例比較法と違って、収益還元評価は物件から生まれる年間の収益額に着目した評価方法です。そのため物件の収益力がそのまま評価額へと繋がるので、賃貸物件を評価する際には有効な評価方法となります。

実際に収益還元評価を算出する際には、下記の計算式を利用します。

経費を差し引いた実質賃料収入を、周辺の利回り相場で割り戻すことで評価額を算出します。先ほど説明をした利回りで割り戻すことによって、評価額を実質の賃料収入から逆算している評価方法となります。収益還元法は物件の収支を大きく反映した評価額となるため、賃貸物件の査定や売買価格の参考として広く利用をされています。

不動産会社に査定を依頼した場合も、自己居住用の物件は取引事例比較法で算出されますが、賃貸物件の場合はこの収益還元法での評価を行う場合が多いです。このように収益還元法は賃貸物件の価格を決める大きな要素となりますので、ぜひ理解をしておきましょう。

賃貸中の賃貸物件を売却する流れ

賃貸物件の売却について今回の記事では解説をしていますが、実際に売却をする際には売買の流れを押さえておくことも重要です。売却の流れが分からないと、次にやるべきことが分からず不安に感じてしまいます。不安を抱えながらの売却は失敗しやすいため、売却をするにあたって全体の流れを掴んでおくことは重要です。

賃貸物件を売却する際には、入居者が入っている状態で売却をする場合と、空室の状態で売却をする場合があります。まずは入居者が入っている状態で売却する際の流れを見て行きましょう。

事前準備や相場調査を行う

賃貸物件の売却を決めたら、まずは事前準備と相場調査を行います。事前準備は大きく分けると、書類の整理と売却理由・価格の整理の二つがあります。賃貸物件を売却する際、先程の説明の通り買主は不動産投資家になります。そのため権利証のような売買に必要な書類に加えて、修繕履歴などこれまでの物件の履歴に関する書類も重要になります。買主からの問い合わせにすぐ対応できるように、売却活動をする前に書類の整理を行っておきましょう。

事前準備で重要なのが、先程説明した売却理由と売却価格の整理です。この点をしっかりと整理しておくことが、売却成功の近道とも言えますので書類の整理と合わせてしっかりと行っておきましょう。そして事前準備と同じくらい重要なのが、相場の調査です。

物件の価格は買主との価格交渉で決まるため、相場調査は必ず行っておきましょう。特に賃貸物件の場合は利回りなどの特殊な相場や、経済や金利情勢なども大きく影響を受けます。一般財団法人日本不動産研究所が発表している不動産投資家調査などを活用して、賃貸物件ならではの相場を出来るだけ調べておくようにしましょう。

不動産会社の査定を取る

事前準備と相場調査の次は、売却を依頼する不動産会社を探します。不動産会社には先ほども説明したように賃貸物件が得意でない不動産会社もあるため、慎重に不動産会社選びを行う必要があります。売却する物件のエリアに強く、かつ賃貸物件の実績のある不動産会社を探すことが売却成功の秘訣です。

賃貸物件に強い不動産会社を探す際には、一括査定の利用がおすすめです。一括査定を使えば複数の不動産会社から効率良く査定を取ることが出来るので、不動産会社の比較を行うにはぴったりです。一括査定を使って複数の不動産会社の査定や対応を比較することで、賃貸物件の売却に強い不動産会社を見つけることが出来ます。賃貸物件売却の際には、ぜひ活用すると良いでしょう。

家を売りたいと悩んでいる方へ

不動産会社と媒介契約を結ぶ

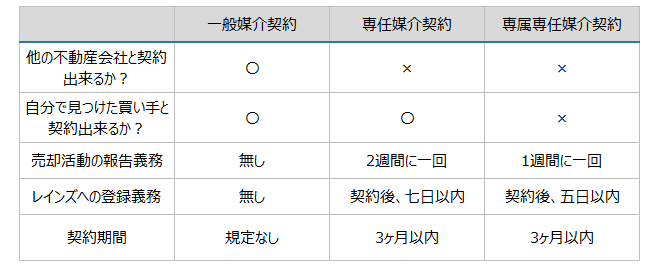

一括査定を利用して信頼の出来る不動産会社を見つけたら、不動産会社と媒介契約を結びます。媒介契約を結ぶことで、不動産会社に対して正式に物件の売却を依頼することになります。ここで注意したいのが、媒介契約には種類があることです。

それぞれの契約内容によって不動産会社の売却活動も違ってくるため、契約の内容を理解したうえで契約することが重要です。媒介契約には大きく3種類あり、一般媒介契約・専任媒介契約・専属専任媒介契約があります。どれも普段あまり耳にすることない契約名称ですが、物件を売却する際には知っておくべき項目です。それぞれの契約毎の特徴は、下記のようになります。

専任媒介や専属専任媒介の方が不動産会社にとっては良い契約であり、売却活動も力を入れて行ってくれます。そのため早く売却を決めたい場合は、専任媒介や専属専任媒介を選ぶと良いでしょう。しかし専任媒介や専属専任媒介は競争の原理が働かないというデメリットもあるので、人気のある売りやすい物件であれば一般媒介を選択した方が良いです。

売却活動を行う

不動産会社と媒介契約を結んだら、いよいよ売却活動が始まります。賃貸中の物件を売却する場合は、物件の内覧が出来ないため出来るだけ正確なデータを買主に提供することが重要になります。また売却価格を設定する際には、ある程度の値下げを見越した価格設定をしておくこともポイントです。売却活動は不動産会社が主となって行いますが、任せっきりではなくその都度連携しながら行うと良いでしょう。

買主との価格交渉

物件に興味を持ってくれている買主候補が表れたら、価格交渉を行っていきます。通常買主からの購入の意思表示は、買付証明書という書面で行われます。買付証明書は法的拘束力のある書面ではありませんが、買主の意思表示を伝えるという点では有意義な書面です。

そして買付証明に記載されている金額は、売出価格よりも低い金額である方が多いです。売主としては買付が入ったら、どこまで値下げが出来るかを考えながら買主と交渉をしていくことになります。ここで重要なのが、売却前に整理した売却理由や売却価格を忘れない事です。時間や価格など売却理由によって優先すべき項目をしっかりと決めておくことで、価格交渉で後悔をすることを防げますので事前にしっかりと行っておきましょう。

売買契約をする

買主と価格交渉が合意が出来たら、いよいよ売買契約を結ぶことになります。売買契約を結ぶことで、売主と買主が物件の売買についてお互いが合意をしたと言えることになります。しかし売買契約をしたからと言って、売買が完了した訳ではありません。

通常売買契約を行う際には、買主のローン審査を考慮する場会が多いです。買主の銀行ローンが上手く通らなかった場合に備えて、ローン特約という解除に関する特約を付けて契約する場合が一般的です。売主としてはローン特約付きの契約は、買主のローン審査次第では流れてしまう可能性のある不確定な売買契約ということになります。そのため現金で購入するという買主がいれば、そちらを優先した方が良いでしょう。

引き渡し・決済

売買契約から1~3ヶ月程度後に、いよいよ物件の引き渡しと資金の決済を行います。物件の引き渡しは売主と買主、司法書士や不動産会社が全員集まって行います。売買に必要な書類を司法書士がチェックをして、書類に不備がなければ買主が売主へと資金を払います。

売主が資金を受け取ったら鍵などの必要なものを買主に引き渡し、司法書士は当日中に法務局へと所有権移転の申請を出します。このように不動産の決済は一日でたくさんのことを終わらせる必要ですので、午前中から行う場合が多いです。

入居者へ通知を行う

物件の引き渡しが終わったら新オーナーと旧オーナー連名で入居者へ対して賃貸人変更通知を出して、オーナーが変わった旨を案内します。賃貸人変更通知は必ず出さなければいけないものではありませんが、オーナーが変われば賃料の振込先や敷金の返還義務なども変わりますので出しておいた方が良いです。通知書に記載する内容には、下記のようなものがあります。

- オーナーチェンジをした旨

- 敷金の返還義務を新オーナーが引き継いだこと

- 賃貸条件の内容

- 賃料の振込先

- (管理会社が変わる場合)新しい管理会社や連絡先

確定申告を行う

賃貸物件の売買手続きが全て完了をしても、まだ安心してはいけません。賃貸物件を売却した場合、確定申告が必要な場合があります。賃貸物件を持っていれば毎年確定申告を行っているはずですから手続きには慣れている場合も多いでしょう。

賃貸物件を売却して不動産収入が無くなったとしても、売却に関して税金が発生する場合もあるので確定申告は必要です。賃貸物件の売却に関する税金については後ほど詳しく解説をしていきます。

空室の賃貸物件を売却する流れ

続いて賃貸物件を空室の状態で売却する際の流れを紹介していきます。大きな流れは先ほど紹介した賃貸中の物件を売却する流れと変わりませんが、空室ならではの手順もあります。空室の賃貸物件を売却する際は、こちらの流れを参考にしてください。

事前準備や相場調査を行う

まず売却を決めたら売却の前の準備と相場調査を行いましょう。この手順は先ほどの賃貸中の売却流れと同じですが、空室で売却する場合は自己居住用として探している買主も候補になります。もちろん物件が区分マンションや戸建ての場合に限りますが、賃貸物件としての相場だけでなく自己居住用としての相場も同時に調べておきましょう。

自己居住用として物件を評価する際には、近隣の取引事例が大きな参考になります。レインズマーケットインフォメーションや国土交通省の不動産取引情報検索などを使って、売却する物件と出来るだけ近い事例を確認しておくと良いでしょう。

不動産会社の査定を取る

事前準備や相場調査が終わったら不動産会社を探します。空室の場合は賃貸だけでなく、居住用の物件も両方取り扱える不動産会社を探しましょう。不動産会社を探す際には下記の一括査定を使って、複数の不動産会社を比較するのがおすすめです。

家を売りたいと悩んでいる方へ

不動産会社と媒介契約を結ぶ

信頼出来る不動産会社を見つけたら、媒介契約を結びます。この際、媒介契約の種類と特徴に注意する必要があるのは先ほども説明した通りです。

売却活動を行う

媒介契約を締結したら、売却活動を行います。空室の場合は、買主が物件の内覧を行うことが想定されます。物件の室内の汚れが目立つ場合や、破損している箇所などがある場合はこのタイミングでハウスクリーニングや修繕を行っておくと良いでしょう。内覧者の第一印象が良くなるように、室内を明るく清潔にしておくようにすると良いでしょう。

内覧対応をする

内覧希望者が表れたら、室内を案内します。内覧時の対応や説明は、基本的には不動産会社が行いますが売主も立ち会っても良いです。特に自己居住用として購入を検討している買主は、長く住む物件を買う訳ですから物件だけでなく、近隣や環境などの細かい質問を知りたがります。売主しか知らないようなプラス情報を伝えてあげる事で、買主の印象を良くすることが出来ます。

買主との価格交渉

買主から買付証明が入ったら、価格交渉を行います。この流れは賃貸中の物件を売却する際の流れと同様ですが、賃貸物件を購入する投資家に比べると自己居住用で購入する買主の方が値下げ交渉は緩やかで、高く買ってくれる場合が多いです。

売買契約をする

価格が合意をしたら、売買契約をします。契約の際にローン特約などが付くケースが多いのは、先ほど説明した賃貸中の物件売却の流れの場合と同様です。

引き渡し・決済

契約から一定期間後に引き渡し・決済を行います。空室で売却する際、買主と約束した修繕箇所や設備の設置などがある際には、引き渡しまでに行っておくようにしましょう。

確定申告を行う

売却が終わったら確定申告を行います。賃貸物件を売却するにあたり、空室にするために入居者に対して立ち退き料を払っている場合があります。この際立ち退き料は、売却時の税金を計算する際の経費として計上することが可能です。確定申告を行う際には頭に入れておきましょう。

賃貸物件を売却する際の税金

賃貸物件を売却する際、税金のことを忘れてはいけません。先ほどの売却の流れで確定申告が必要なことを紹介しましたが、賃貸物件を売却する際には様々な種類の税金がかかります。賃貸物件売却に伴う税金は大きく二つに分けることが出来ます。

売却の際に必要な税金と、売却の後にかかる税金です。先ほど話した確定申告は、売却の後に発生する譲渡税を申告するための手続きとなります。賃貸物件の売却の際の税金について見て行きましょう。

売却時にかかる税金

賃貸物件に限らず、不動産の売買の際には色々な種類の税金が発生します。不動産の売買は金額も高額になるため、税金の金額も高額になってしまいがちです。売却をする前には、どのような税金が必要になるか事前に把握しておくようにしましょう。売却時にかかる税金には下記のようなものがあります。

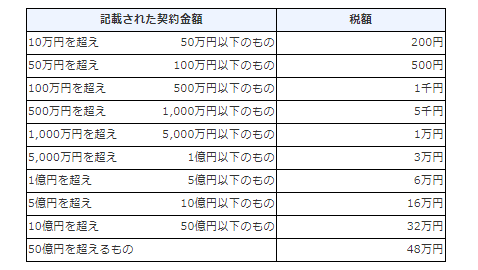

印紙税

売買契約に張り付ける印紙は、印紙税という税金です。不動産の売買契約書は2通を作成し、売主と買主それぞれが印紙税を負担する場合が一般的です。印税の金額は売買金額によって決まっておりますが、現在は不動産の売買契約書の印紙税においては軽減税率が適用されます。軽減税率適用後の印字税は、過去のようになっています。

参照:国税庁「印紙税」

固定資産税

固定資産税は不動産を所有していると、毎年発生する税金です。固定資産税が課税されるのは1月1日時点で不動産を保有されている方です。そのため厳密に言えば売買に伴って発生する税金ではありませんが、不動産の売買の際には日割りでその年の固定資産税を売主と買主で清算をするのが一般的です。決済を行う日付までの固定資産税で、未払いのものがあれば売買代金で相殺をして清算することになります。

譲渡税について理解しておこう

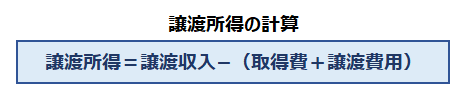

続いては、売却後に発生する税金です。不動産を売却した後で発生する税金は大きく3つあり、譲渡所得税・復興特別所得税・住民税です。これらの税金が発生する際には、確定申告の手続きが必要になります。ではどのような場合に譲渡所得税などが発生するかと言うと、売却によって利益が出た場合です。

売却によって利益が出る場合とは、簡単に言えば買った価格よりも高く売った場合です。そのため不動産相場が上昇している場合などは、譲渡所得税が発生しやすくなります。売却に伴って発生した利益を譲渡所得と言い、譲渡所得は下記の計算式で算出をします。

譲渡収入とは売却した金額になりますから、上記の計算式は売却価格から購入価格と諸費用を差し引いて残った金額が譲渡所得となります。この計算の際に取得費として計上出来るものには、不動産会社に払う仲介手数料などがります。仲介手数料の他にも、下記のような費用を含めることが出来ます。

参照:国税庁「取得費となるもの」

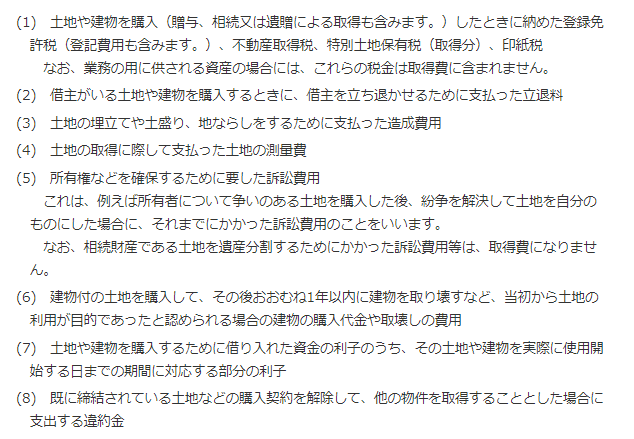

先程説明した、入居者の立ち退きに伴って支払った立ち退き料も経費として参入することが出来ます。上記の計算式で計算した譲渡所得に対して、下記の税率を掛けて計算をします。

売却した物件を所有していた期間で、税率が大きく違います。短期譲渡に該当してしまうと長期譲渡の約2倍、約40%もの税率がかかってしまうことになります。もし売却する物件の所有期間が5年未満であれば、長期譲渡になるまで売却を待った方が良いでしょう。

短期譲渡と長期譲渡の判定をする所有期間は、単純な所有期間ではなく売却した年の1月1日時点での所有期間で判定をする点にも注意です。誤って短期譲渡の年に売却をしてしまうと大きな税額が必要になってしまいますので、注意しましょう。

取得費は減価償却を控除する

取得費を計算する際には、減価償却を忘れてはいけません。減価償却とは、建物の価値は毎年少しずつ減少をしていくという税法上の考え方です。毎年減少する建物の価値は、経費として考えることが出来ます。賃貸物件を保有している方であれば、毎年賃料の売上から経費を引いて所得税を申告しているかと思いますが、その経費の中に減価償却も計上することが出来ます。

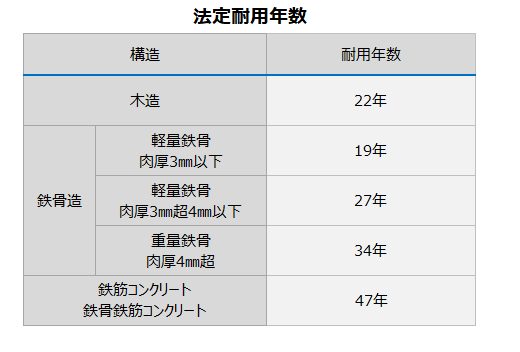

譲渡所得を計算する際の取得費は、単純に購入価格を計上すれば良い訳ではなく購入した価格からこれまでの減価償却の金額を控除する必要があります。減価償却の金額は物件を購入した金額と、下記のように建物の構造毎に決められた法定耐用年数を使って算出をします。

減価償却はあくまで税法上の考え方なので、実際の建物が上記の年数で使えなくなる訳ではありません。しかし取得費の計算上は、法定耐用年数を経過した建物については価値がないものとして扱われてしまいます。また減価償却は建物に関する考え方で、土地には該当しない点も理解しておきましょう。

取得費が不明な場合

親から引き継いでいるアパートなどで、古くから長期間にわたって保有している賃貸物件の場合などは取得費が不明な場合もあります。このような場合ではみなし取得費として、売却価格の5%を取得費として計算をすることが出来ます。

売却価格の5%と言うと、実際の取得費と比べるとかなり低い金額の場合があります。そのためみなし取得費を利用して譲渡所得を計算すると所得が多くなってしまい、税額が高額になってしまいます。みなし取得費を使わないようにするためには、取得費が分かる書類などをきちんと保管しておくことが重要です。

売却でかかる税金を減らす方法

これまでの説明のように賃貸物件に伴って、譲渡税が発生することは多いです。賃貸物件は物件の規模によっては億を超えるような物件もあるため、税額も高額になってしまいがちです。このような譲渡所得税を少しでも減らせる方法について、ここでは紹介をしていきます。

買い替え特例の活用

不動産の売却に関する税金は、金額も高額になるため様々な特例制度が設けられています。その一つが買い替え特例と呼ばれるもので、正式には「特定の事業用資産の買換えの特例」です。名前の通り買い替えの際にしか使えない特例ですが、この制度を使えば、売却に伴う所得税を将来に繰り延べることが出来ます。ただしこの特例を利用するには細かく要件が決められており、さらに課税の繰り延べであって税金が免除されるわけではない点には注意しましょう。

この特例が利用できる要件は、売却した物件の所有期間が10年以上であったり、東京や大阪・名古屋などの都市部の物件であるなど細かく決められています。実際に利用が出来るかどうかは、必ず国税庁のホームページを確認するようにしましょう。

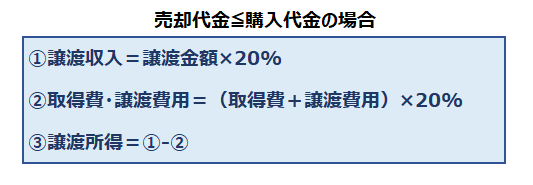

この特例を利用した場合の所得の計算方法は、売却した物件の価格と購入した物件の価格によって違います。売却代金と同じか、高い物件を購入した場合は下記のようになります。

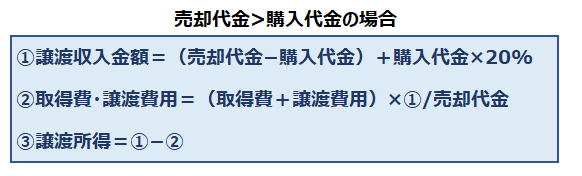

上記のように本来の税額の8割を繰り延べることが出来ます。売却のタイミングで払う税金は2割ですみますから、一時的な節税策としては効果が大きいでしょう。続いて売却代金よりも低い価格の物件を購入した場合を見てみましょう。

買い替えた金額が低いほど、繰延出来る金額が少なくなることが分かります。計算式が少し複雑で分かりにくいですが、買い替え特例を使えば売却時の税額を大きく繰り延べることが出来るという点は理解しておくと良いでしょう。

取得費加算の特例

続いては相続で引き継いだ賃貸物件を売却する際に使える特例を紹介します。この特例を使えば売却した物件を相続で受け継いだ際に払った相続税を、取得費に加算が出来るので譲渡所得を抑えることが出来ます。この特例を利用するには、相続発生後3年10ヵ月以内に売却を行うなどの細かい要件があります。実際に適用できるかどうは、国税庁のホームページを確認しましょう。

取得費に加算出来る相続税は、支払った全ての相続税が加算出来る訳ではありません。取得費として加算出来る相続税額は、下記の計算方法になります。

上記の算式で分かるように支払った相続税全額の中で、売却した物件に該当する相続税額部分が取得費として加算が出来ることになります。相続で賃貸物件を引く継ぐケースは少なくないため、この特例を利用することで少しでも売却した際の譲渡税を抑えることが可能になります。

まとめ|賃貸物件の売却は不動産会社選びが重要

今回の記事では賃貸物件を売却する方法や注意点、流れや税金などについて詳しく解説をしてきました。賃貸物件の売却は入居者が入っている状態で売るオーナーチェンジも多い為、マイホームを売却する場合とは流れや手続きなどが大きく違います。

特に価格の決まり方は、利回りや収益還元法などが重視されるのが賃貸物件ならでは特徴と言えます。そのためマイホームを売却する時とは、相場の調査方法なども違って視点を持つことが重要になります。また賃貸物件の場合は、買主も不動産投資家と呼ばれる不動産のプロが登場する場合もあります。プロの価格交渉や質問に対してきちんと答えられるように、事前の準備や書類の整理なども重要になります。

このように賃貸物件の売却はマイホームのような自己居住用物件に比べると、特殊な点が多いです。そのため賃貸物件の売買に慣れている不動産会社に売却を依頼することが、何よりも成功の秘訣と言えます。しかし不動産会社の中には、賃貸物件の売買には不慣れな会社もあります。信頼出来る不動産会社を探す際には、出来るだけ多くの不動産会社を比較することが重要になりますが、その際には記事中でも紹介した一括査定を活用しましょう。

一括査定を活用することで、効率良く複数の不動産会社と接点を持つことが可能になります。それぞれの不動産会社の査定や、対応などを比較することで賃貸物件の売買に強い信頼の出来る不動産会社を見つけることが出来るでしょう。賃貸物件を売却する際には、ぜひ今回の記事を参考にするようにして下さい。